十年不動用的定存替代:用 -20% 護欄把「放大購買力」做成不用盯盤的配置(台灣務實版)

清單類型: safe-defaults

前提

排除

副標:你要的不是更高利率,而是「十年後買得起更多」;在台幣計價、國內通路、最多回撤 -20% 的前提下,答案會收斂成少數幾個可維持的組合。

TL;DR(3 句內,先下結論;含具體產品)

1) 你給的「10 年不動用 + 可 5 年不看 + 最大回撤 -20%」,代表你要的是中低股曝險的長期配置,不是更長的定存。

2) 我會用「台股大盤 ETF(0050 或 006208 二選一)+ 台幣定存梯」當核心,讓你不需要靠預測行情,也不需要每天盯盤。

3) 你如果願意用「少量外幣曝險」換分散(不是押匯率),才加一個「短天期公債 ETF(如 00865B)」當緩衝;否則就把防守層留在台幣。

先講清楚:本文是 NoRegretLab 的決策型 Set,目標是降低後悔;不是個人化投資建議,也不提供開戶/下單教學。你必須自行確認產品公開說明書、費用、稅務、以及你對回撤的真實承受度。

你要的不是「利率」,你要的是「十年後的購買力」

一年期的類定存文章,核心是「短期幾乎不波動」。但你現在的條件完全不同:

10 年不動用,你真正的敵人通常不是短期價格波動,而是:

- 通膨:名目利率看起來有在賺,但實質購買力在慢慢掉。

- 行為風險:你說「五年不看」,其實是在說「我不想讓情緒介入」;那就需要一個不需要臨場決策的系統。

- 集中風險:只押單一資產(只定存/只台股/只單一個股),十年尺度下往往是高後悔來源。

- 摩擦成本:交易越多、策略越複雜,你越難維持 10 年;而「維持」本身就是報酬的一部分。

這篇的重點不是「哪個東西年化比較高」,而是:

在你鎖定 -20% 最大回撤 的護欄之後,哪些組合最容易長期維持、且有機會放大購買力。

Decision rules(這篇文章用來下結論的規則)

- 如果你把 -20% 當硬護欄 → 股曝險不能太高;你要用配置去「限制你最差時會做出什麼事」。

- 如果你要 5 年不看 → 你的策略必須能在「你不做任何事」時仍可運作;因此「自動再平衡規則」比「挑標的」重要。

- 如果你堅持台幣不承擔匯率波動 → 外幣資產曝險要明確限額或直接不用(不要假裝“台幣買入就沒有匯率風險”)。

- 如果你選的工具需要頻繁換來換去才能成立 → 這條路不成立;10 年策略,最重要的是可維持。

YouTube 快速核對(可追溯引用)

我希望你看懂的不是「某個人說哪個配比較好」,而是這個 Set 背後的決策邏輯:

不要 All-in 單一資產、用資產配置去控制你最差情境會做的事、再平衡用低頻規則化。(引用:看好股市時,為什麼不該全買0050或SPY?闕又上:資產配置才能渡過殘酷股海|【富足今周起】EP30精華,1:42–2:05;2:30–2:45)

再平衡這件事,本文主張的是「一年一次、偏離才調整」;不是為了更會猜市場,而是為了讓你真的能做到「五年不看」。(引用:1000萬元這樣投資!用2檔ETF「股+債」買下全世界 懶人無腦選原因&比例公開|懶錢包LazyWallet,10:14–10:29)

決策流程(流程圖)

如果你只想「照流程走、不要想太多」,這張圖就是你要的:先確認前提 → 決定要不要承擔匯率 → 用你對回撤的真實反應選 A/B/C → 設定一年一次再平衡規則。

10 年內不會用到]) --> Premise{前提成立?

台幣計價 / 國內通路

可 5 年不看

最大回撤護欄 -20%} Premise -->|否| NotFit[不適用:先回到

「一年期類定存」或

「流動性優先」設計] Premise -->|是| FX{你要「資產也盡量台幣」?

(不承擔匯率波動)} FX -->|是:台幣為主| CoreTWD[核心組合:

0050 或 006208(二選一)

+ 台幣定存梯(防守層)] FX -->|否:可接受少量外幣分散| CoreFX[核心組合:

0050 或 006208(二選一)

+ 台幣定存梯(防守層)

+(可選)少量 00865B 作分散] CoreTWD --> Risk{你看到 -10%~-15%

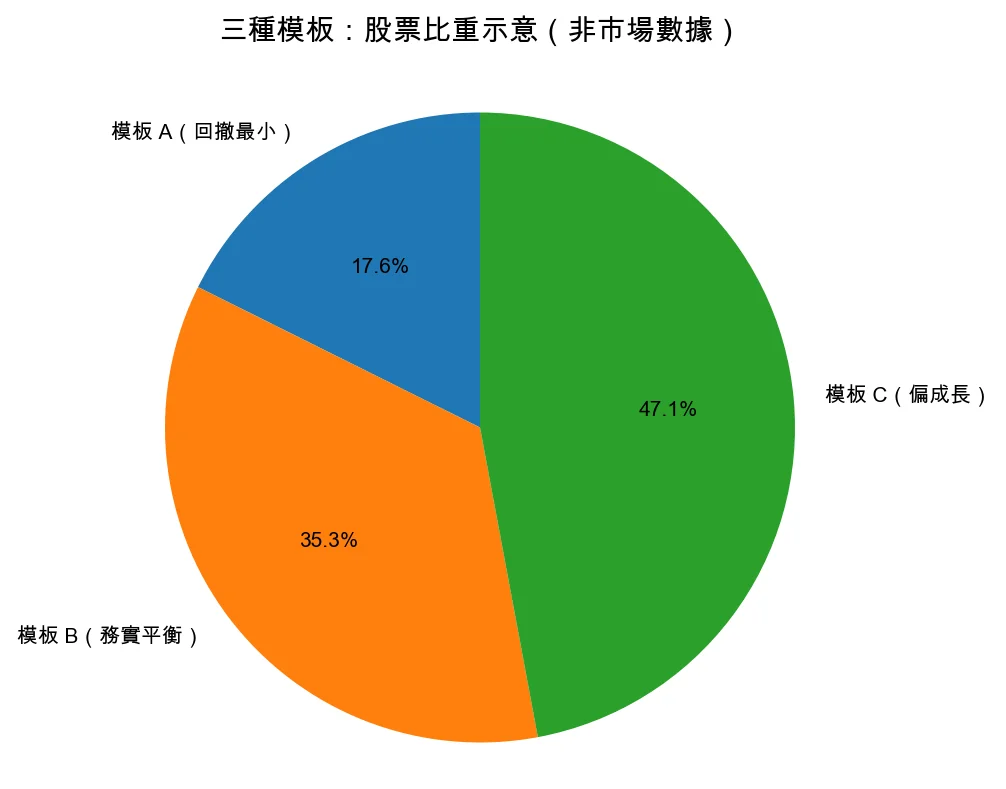

會不會想做動作?} CoreFX --> Risk Risk -->|會:先求撐得住| A[模板 A:30% 股 / 70% 防守] Risk -->|不會:務實平衡| B[模板 B(預設):40% 股 / 60% 防守] Risk -->|完全不怕:想更快成長| C[模板 C:50% 股 / 50% 防守

(可能逼近/穿越 -20%)] A --> Rebalance[再平衡:一年一次

偏離 ±5% 才調整] B --> Rebalance C --> Rebalance Rebalance --> End([完成:你要的是可維持 10 年的系統

不是更高“利率”]) style Start fill:#e1f5ff style End fill:#e1f5ff style Premise fill:#fff4e6 style FX fill:#fff4e6 style Risk fill:#fff4e6 style NotFit fill:#ffe6e6 style CoreTWD fill:#e6ffe6 style CoreFX fill:#e6ffe6 style A fill:#e6ffe6 style B fill:#e6ffe6 style C fill:#e6ffe6 style Rebalance fill:#f0f0ff

風險拆解地圖:這篇其實只在處理 3 件事

- A|實質購買力風險(通膨):只定存的最大風險是「看起來穩,實際變小」。

- B|價格回撤風險(市場):你允許 -20%,但不允許更深的黑洞。

- C|行為風險(你自己):五年不看,代表你要的是「規則化」,不是「臨場判斷」。

年化報酬推估(不是預測,是用來驗證這條路「有沒有可能成立」)

你說的「放大購買力」其實等價於:實質報酬為正。這裡我用「假設數字」做推估,目的不是猜市場,而是讓你看懂機制。

估算公式(簡化)

- 名目年化報酬(預期) ( \approx ) 股曝險比例 × 股預期年化 + 防守層比例 × 防守層年化 − 年費用/摩擦

- 實質年化報酬(預期) ( \approx ) 名目年化 − 通膨

明確估算(區間):把「年報酬率」算出來

重要提醒:這是估算模型,不是承諾。它用來回答:「在台幣計價、國內通路、低頻再平衡下,這條路有沒有可能長期把購買力做大?」

我刻意用「區間」而非單一數字,避免把不確定性假裝成精準。

假設區間(全部可換成你自己的版本):

- 股(台股大盤 ETF)長期名目年化:5%~7%(示意)

- 防守層(台幣定存梯)名目年化:1%~2%(示意)

- 年費用/摩擦(管理費 + 低頻再平衡 + 手續費):0.1%~0.3%(示意)

- 通膨:1.5%~2.5%(示意)

推估結果(年化,台幣計價;未含稅務差異):

| 模板 | 股曝險 | 防守層 | 名目年化(估算區間) | 實質年化(估算區間) | 與 -20% 護欄的直覺一致性 |

|---|---|---|---|---|---|

| A:保守放大 | 30% | 70% | 約 1.9%~3.4% | 約 -0.6%~1.9% | 最容易守住,但在高通膨情境下可能「放大得很慢」 |

| B:務實平衡(預設) | 40% | 60% | 約 2.3%~3.9% | 約 -0.2%~2.4% | 最貼近你要的「可維持 + 有機會放大」 |

| C:偏進取 | 50% | 50% | 約 2.7%~4.4% | 約 0.2%~2.9% | 放大機率較高,但更可能逼近/穿越 -20% |

護欄一致性檢查(粗估):為什麼 40% 股曝險「剛好卡在 -20%」

這裡用一個非常粗但很實用的檢核:

如果遇到「很壞的股市年份」,股票端出現 -50% 等級的跌幅,而防守層大致穩住,則組合最大回撤大約 (\approx) 股曝險 × 50%。

- 模板 A(30% 股):30% × 50% (\approx) -15%

- 模板 B(40% 股):40% × 50% (\approx) -20% ← 跟你的護欄對齊

- 模板 C(50% 股):50% × 50% (\approx) -25%(更可能超出護欄)

關鍵不是「這些數字準不準」,而是你看懂:要放大購買力,你至少需要一點股曝險;而你把回撤護欄鎖在 -20%,就代表股曝險大致有上限。

十年回測(完整分析數據):你會「多少錢變多少錢」?

你要求的是「10 年後可明顯放大購買力」,所以我用可重現的方式,把這套配置在 2016-01-04 ~ 2025-12-24(以實際交易日為準)的歷史路徑跑一遍。目的:讓你感受到金額差距;不是保證未來。

回測設定(可核對、可重現)

- 股票層:台股大盤 ETF(0050;同指數的 006208 亦有對照)

- 防守層:以現金等價處理,使用 0% / 1% / 2% 年化做敏感度(避免假裝一定拿得到某個固定利率)

- 資料來源(官方):TWSE

STOCK_DAY(每月 JSON)。範例:https://www.twse.com.tw/exchangeReport/STOCK_DAY?response=json&date=20151201&stockNo=0050 - 再平衡規則:每年 1 月第一次交易日檢查;偏離目標 ±5% 才調整回目標

- 重要限制:本回測為 price-return(未把配息再投入),因此會低估 ETF 的長期總報酬

- 0050 單位分割處理:0050 在 2025-06-18 出現約 1 拆 4 的價格斷點(188.65 → 47.57,ratio≈0.252),已用腳本偵測並做 split 調整,避免把「分割」誤當成「暴跌」

結果(以 0050、再平衡 ±5%、防守層年化 1% 為例)

| 模板 | 股/防守 | 10 年後淨值倍數 | 年化 CAGR(約) | 最大回撤 MDD(約) | 100 萬 → 多少(約) |

|---|---|---|---|---|---|

| A | 30/70 | 1.74× | 5.73% | -11.94% | 174 萬 |

| B(預設) | 40/60 | 2.01× | 7.25% | -15.84% | 201 萬 |

| C | 50/50 | 2.30× | 8.73% | -19.59% | 230 萬 |

你想要的心理落點:如果你真的把「-20%」當硬護欄,B(40/60)在這段期間的最大回撤約 -15.8%,比 C 更靠近「可睡覺」的區間;而 A 最好撐,但放大速度也最慢。

防守層利率敏感度:0% / 1% / 2%(同一套股市路徑)

| 防守層年化假設 | 模板 A(30/70)100 萬 → | 模板 B(40/60)100 萬 → | 模板 C(50/50)100 萬 → |

|---|---|---|---|

| 0% | 164 萬 | 191 萬 | 222 萬 |

| 1% | 174 萬 | 201 萬 | 230 萬 |

| 2% | 185 萬 | 211 萬 | 240 萬 |

低後悔配置模板(你可以直接照做)

模板 B(推薦預設):40% 台股大盤 + 60% 防守層

- 40%:0050 或 006208(二選一)

- 60%:台幣定存梯(或你能接受的低波動工具)

再平衡規則(每年一次就好): - 每年固定一個月份(例如生日月)檢查一次 - 如果股曝險偏離目標超過 ±5%(例如變成 46% 或 34%)才調回 - 其餘時間不動(讓「五年不看」變成可行)

具體怎麼做(1 分鐘版):

- 先算:股曝險比例 = 股票層市值 ÷(股票層市值 + 防守層市值)

- 以模板 B(40/60)為例:只在 < 35% 或 > 45% 時才動作

- 股曝險太高(>45%):賣出一部分股票層,把錢補到防守層,直到回到 40%

- 股曝險太低(<35%):從防守層挪一部分去買股票層,直到回到 40%

模板 A(更怕後悔):30% 台股大盤 + 70% 防守層

你如果對 -20% 很敏感(跌到 -15% 就睡不著),你應該先用這個版本,因為你需要的是「撐得住」,不是「看起來比較會賺」。

What we excluded and why(點名排除,避免走錯路)

你這題最常見的後悔,不是「買錯 ETF」,而是「把不同題目的工具硬套在一起」。

- 元大台灣50正2(00631L)/ 反向ETF(如 00632R):槓桿/反向會把波動放大,你的 -20% 護欄大概率守不住。

- 單一個股(例如 2330 台積電):不是不能賺,而是你要的是「五年不看也能成立」;單一個股的公司風險太集中,長期後悔機率高。

- 長天期債券 ETF(尤其利率上行時):你以為你在做防守,實際上你在承擔久期風險;它可能在你最不想看到虧損的時候虧給你看。

Regret map:三種最常見後悔情境(以及你要怎麼避免)

後悔情境 1:你說你可以五年不看,但你其實做不到

很多人「以為自己可以」,直到第一次遇到 -10%~-20% 的下跌才發現做不到。你本來只是想放著十年,結果每天看盤、每天想「要不要停損」,最後在情緒最高點做出最昂貴的決策:賣在下跌中段、買回在反彈中段,等於把長期策略變成短線交易。

避免方式:先用模板 A 起步,讓你在第一次大跌時仍能「不做任何事」;你能撐住一年再調到模板 B,比你一開始硬上模板 C 更低後悔。再加一條很硬的規則:一年只允許自己檢查一次(固定月份),其餘時間完全不碰。

後悔情境 2:你以為你分散了,其實你只是買了兩檔同指數

0050 與 006208 都是台灣50指數曝險。兩檔一起買不叫分散,叫複雜化:你會多出一堆「要不要換」「哪檔比較好」的決策噪音,最後往往把力氣花在 0.0X% 的細節,卻忽略真正決定你十年結果的東西:股曝險比例、以及你是否能守住規則。

避免方式:只選一檔當核心(你甚至可以把它當成「台灣50曝險開關」),把注意力改成兩件事:(1) 股/防守比例是否符合 -20% 護欄;(2) 再平衡是否低頻且可維持。

後悔情境 3:你把防守層也做成交易

你本來設計防守層,是為了讓你在市場很差時「不用賣核心資產」。但很多人會不自覺把防守層也做成交易:為了 0.1% 的利率差一直搬家、一直拆單、一直重新談條件,最後換來的是更高的摩擦成本與更高的犯錯機率(更別說你還會把注意力拉回「短期最優」,而不是「十年可維持」)。

避免方式:防守層的 KPI 不是「最高利率」,而是「壞年份你不用賣核心資產」。把防守層做成定存梯之後,就把它當保險:只在到期時照表續,或在你真的需要現金時提款;除此之外不要動它。

兩個「你真的會遇到」的情境(用來檢查:你會不會被迫賣在最差點)

情境 A:第 3 年遇到人生變數,需要一筆現金(但你不想在下跌時賣股票)

例如:家裡突然需要長照支出、或你想換工作空窗 6–12 個月。這時候你最該做的不是「猜台股會不會反彈」,而是確認:防守層是否足夠讓你撐過這段時間。也就是我在 Low-regret starting path 叫你先做的事:把未來 24–36 個月你可能需要的現金先遮住,讓你不需要在市場差的時候砍核心資產。

情境 B:第 6–7 年遇到一次大回撤,你看到帳面接近 -20%

這時候「你能不能不動」比「你買哪一檔 ETF」重要得多。你的動作只應該剩兩個:

(1) 檢查是否超出你的護欄(例如模板 C 更可能逼近/穿越 -20%);(2) 依照一年一次、偏離才調整的規則做再平衡(或什麼都不做)。你只要守住這個流程,就不會把一次大回撤變成「永久性損失」。

Low-regret starting path(最安全的下一步)

如果你要我給一個「今天就能開始、而且不需要盯盤」的下一步:

1) 先把防守層做出來:台幣定存梯(把未來 24–36 個月的“任何人生變數”都先遮住)

2) 再買核心一檔:0050 或 006208(二選一)

3) 設定唯一規則:一年一次、偏離 ±5% 才再平衡

Related sets(建議內鏈 3 篇)

- 一年不動用的類定存替代:分層放錢(台灣務實版)

- (待寫)外幣定存:你到底是在賺利差,還是在賭匯率?(台灣務實版)

- (待寫)複委託 vs 國內 ETF:你以為你在選產品,其實你在選摩擦成本